11月17日晚间,中国华融(2799.HK)在港交所公告称,拟通过非公开发行内资股股份及非公开发行H股股份引入战略及财务投资者,发行不超过392.16亿股内资股,不超过19.61亿股H股,已分别与投资者中信集团、中保投资(在中保融信基金完成工商注册之前,代为办理协议签署等相关事宜)、中国信达、中国人寿及工银投资签署了股份认购协议。

就在一天前,中国华融获批发行不超过700亿元(含)金融债券,主要用于不良资产收购及处置、债转股等主营业务。

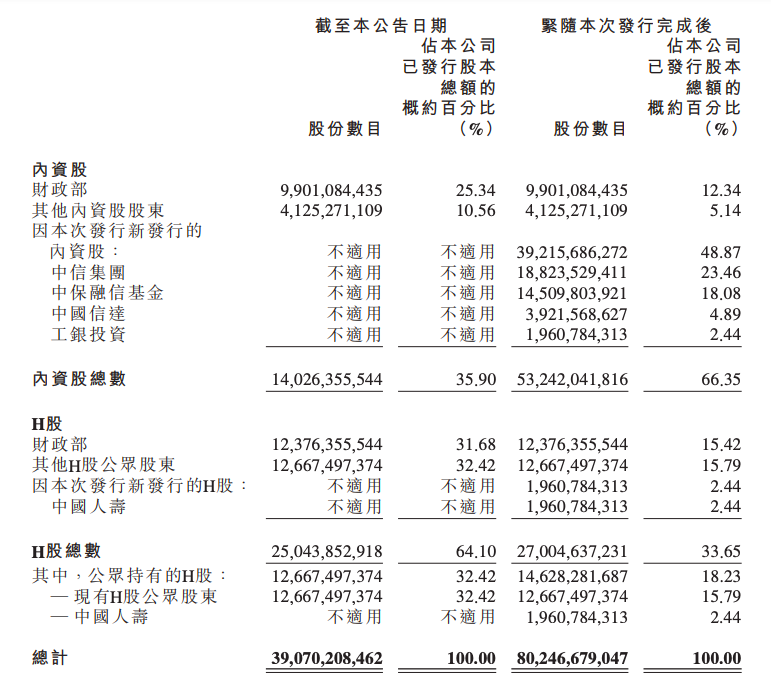

具体看此次引战方案,内资股发行对象为中信集团、中保融信基金、中国信达、工银投资,分别认购不超过(含)18,823,529,411股、不超过(含)14,509,803,921股、不超过(含)3,921,568,627股、不超过(含)1,960,784,313股。H股发行对象为中国人寿,其作为合格境内机构投资者认购不超过(含)1,960,784,313股。

本次发行价格为1.02元╱股,H股最终发行价格的汇率为中国人民银行于H股股份认购协议交割日公布的港元兑人民币汇率中间价。

中国华融表示,本次发行募集的资金总额不超过420亿元,在扣除相关发行费用后的净额将全部用于补充公司核心一级资本。此次股份发行前,中国华融第一大股东为财政部,持股比例为57.02%。

此次发行后,财政部对中国华融的持股比例将稀释为27.76%,仍为第一大股东;中信集团、中保融信基金也将跻身重要股东,持股比例分别达23.46%、18.08%。此外,中国信达和工银投资将分别持股4.89%、2.44%。

中国华融曾在8月18日披露,分别与中国中信集团有限公司、中保投资有限责任公司、中国人寿资产管理有限公司、中国信达资产管理股份有限公司、远洋资本控股有限公司签署了投资框架协议。上述机构拟通过认购华融新发行股份的方式进行战略投资。不过,远洋资本并没有出现在最新发布的引战方案中,而由工银投资取代。

11月17日晚间,华融还公告称,拟启动华融金融租赁股份有限公司、华融湘江银行股份有限公司股权转让项目立项。根据监管机构对金融资产管理公司逐步退出非主业的要求,按照中国财政部国有金融企业股权转让有关规定,公司拟将持有的华融金融租赁79.92%股权、华融湘江银行40.53%股权对外公开转让。

中国华融是上世纪末国务院批准设立的四大AMC之一,目前仍由中国财政部直接控股。经过20多年的发展,华融已从最初主要负责收购和处置大型国有银行不良贷款,到集各类金融牌照于一身。中国华融原董事长赖小民案发以来,华融按照监管的要求回归主业,积极推进机构的瘦身。目前来看,正在实施中的交易包括华融中关村不良资产交易中心的股权转让、华融消费金融的股权转让,以及华融信托的股权重组事项。

中国华融2020年归属于公司股东的亏损为1029.03亿元,2021年上半年归属于公司股东的净利润为1.58亿元。截至今年6月30日,中国华融资产总额为1.605万亿元,同比下降5.88%,仍居四大AMC之首。