苏州工业园区凌志软件股份有限公司(以下简称“凌志软件”)将于11月6日首发申请上会,公司拟登陆上交所科创板,公开发行不超过人民币普通股4001万股,且本次公开发行后的流通股股份占公司股份总数的比例不低于10%。凌志软件此次的保荐机构为天风证券,拟募集资金2.65亿元,其中,1.82亿元用于国际高端软件开发中心扩建项目,8353万元用于新一代金融 IT 综合应用软件解决方案研发项目。

2016年至2019年1-6月,凌志软件实现营业收入3.14亿元、3.83亿元、4.67亿元、2.85亿元;销售商品、提供劳务收到的现金分别为3.29亿元、3.90亿元、5.00亿元、2.98亿元。

2016年至2019年1-6月,凌志软件归属于母公司所有者的净利润分别为5207.49万元、7781.77万元、9134.33万元、8501.47万元;经营活动产生的现金流量净额分别为4731.42万元、7324.97万元、9265.06万元、4096.48万元。

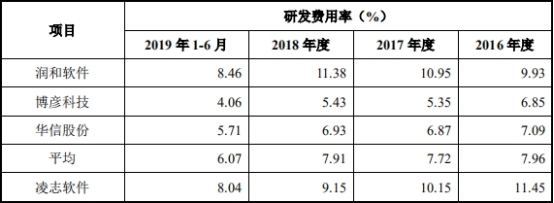

2016年至2019年1-6月,凌志软件研发经费投入分别为3590.84万元、3886.61万元、4275.11万元、2289.70万元;占营业收入的比例分别为11.45%、10.15%、9.15%、8.04%。

在凌志软件研发费用中,2016年至2019年1-6月,职工薪酬费用分别为3089.06万元、3420.85万元、3854.52万元、2097.06万元;占比分别为86.03%、88.02%、90.16%、91.59%。

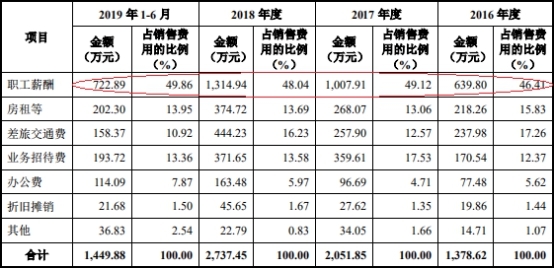

2016年至2019年1-6月,凌志软件销售费用分别为1378.62万元、2051.85万元、2737.45万元、1449.88万元;占营业收入的比例分别为4.40%、5.36%、5.86%、5.09%。

在凌志软件销售费用中,2016年至2019年1-6月,职工薪酬费用分别为639.80万元、1007.91万元、1314.94万元、722.89万元;占销售费用的比例分别为46.41%、49.12%、48.04%、49.86%。

凌志软件80%收入来自日本市场。2016年至2019年1-6月,凌志软件来自日本市场的主营业务收入分别为2.46亿元、2.67亿元、3.48亿元、2.26亿元;占比分别为78.46%、69.71%、74.56%、79.55%。

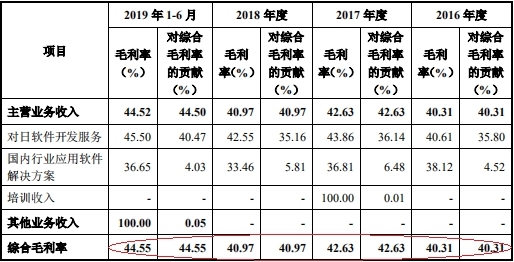

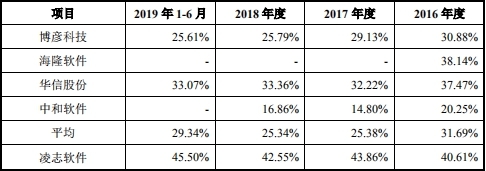

2016年至2019年1-6月,凌志软件综合毛利率分别为40.31%、42.63%、40.97%、44.55%。其中,对日软件开发服务毛利率分别为40.61%、43.86%、42.55%、45.50%;行业均值分别为31.69%、25.38%、25.34%、29.34%。

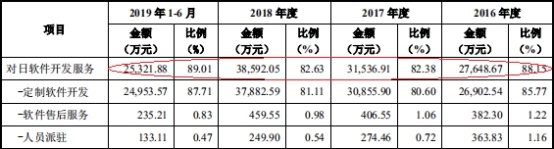

凌志软件招股书显示,对日软件开发服务是公司的主要收入来源,2016年至2019年1-6月对日软件开发服务收入占公司营业收入的比例分别为88.15%、82.38%、82.63%、88.96%。

截至目前,上交所已对凌志软件展开了三轮问询,在前两轮问询中,对凌志软件“三类股东”问题进行了重点问询。

凌志软件2019年10月27日发布的上会稿中显示,截至2019年6月30日,除发行人员工持股计划外,发行人股东中共有22家“三类股东”,包括19家契约型基金和3家资产管理计划,合计持股数量为1040.66万股,合计持股比例为2.89%。

中国经济网就相关问题采访凌志软件,对于研发费用比重逐年下降情况,凌志软件在回复中表示,公司基于谨慎性原则,将研发投入全部费用化,杜绝通过研发费用资本化调节利润的情况。

金融软件外包公司 实控人夫妇拥有日本永久居留权

凌志软件是一家金融软件外包公司,致力于新兴技术在金融行业的应用,为客户提供咨询、设计、开发、维护等全方位的软件服务,业务范围涵盖了证券、保险、银行、信托、资产管理等金融领域,报告期内,公司在金融领域实现的收入逐年增加,收入占比约为70%。

凌志软件控股股东和实际控制人为张宝泉、吴艳芳夫妇,直接持有1.46亿股股份,间接持有886.45万股股份,合计持有43.05%股份。张宝泉、吴艳芳二人均为中国国籍,拥有日本永久居留权。

凌志软件此次拟登陆上交所科创板,公开发行不超过人民币普通股4001万股,且本次公开发行后的流通股股份占公司股份总数的比例不低于10%,保荐机构为天风证券,拟募集资金2.65亿元,本次募集资金投向经公司股东大会审议确定,由董事会负责实施,用于以下项目:

1.国际高端软件开发中心扩建项目,投资预算1.82亿元;2.新一代金融IT综合应用软件解决方案研发项目,投资预算8353万元。

凌志软件2016年至2019年1-6月共现金分红1.22亿元,现金分红金额分别为995.37万元、1440.00万元、3600.00万元、7200.00万元。

上交所两度问询“三类股东”问题

截至目前,上交所已对凌志软件开展了三轮问询,其中,首轮及第二轮问询中,对凌志软件“三类股东”问题进行了重点问询。

首轮问询函指出,招股书披露,截至2019年3月31日,除发行人员工持股计划外,发行人股东中共有23家“三类股东”,包括20家契约型基金和3家资产管理计划,合计持股数量为1153.48万股,合计持股比例为3.20%。

上交所要求公司说明现有三类股东是否符合《关于规范金融机构资产管理业务的指导意见》(银发[2018]106 号)相关要求,是否符合资管产品杠杆、分级和嵌套的要求;说明过渡期安排是否已有明确时间进度安排,是否报送相关金融监督管理部门,由其认可、监督实施,并报备中国人民银行等相关问题。

第二轮问询函中,上交所要求公司补充说明部分三类股东未按《指导意见》要求报送、报备过渡期安排对发行人持续经营的影响,是否合法合规;全部三类股东是否已作出合理安排以确保符合现行锁定期和减持规则要求;部分三类股东已到期,是否符合股东身份的适格性要求。

凌志软件2019年10月27日发布的上会稿中显示,截至2019年6月30日,除发行人员工持股计划外,发行人股东中共有22家“三类股东”,包括19家契约型基金和3家资产管理计划,合计持股数量为1040.66万股,合计持股比例为2.89%。

2019年上半年营业收入2.85亿 归母净利润8501万

2016年至2019年1-6月,凌志软件实现营业收入3.14亿元、3.83亿元、4.67亿元、2.85亿元;销售商品、提供劳务收到的现金分别为3.29亿元、3.90亿元、5.00亿元、2.98亿元。

2016年至2019年1-6月,凌志软件归属于母公司所有者的净利润分别为5207.49万元、7781.77万元、9134.33万元、8501.47万元;经营活动产生的现金流量净额分别为4731.42万元、7324.97万元、9265.06万元、4096.48万元。

研发费用率年年降 职工薪酬占比超90%

2016年至2019年1-6月,凌志软件研发经费投入分别为3590.84万元、3886.61万元、4275.11万元、2289.70万元;占营业收入的比例分别为11.45%、10.15%、9.15%、8.04%。

数据可见,凌志软件研发经费投入占营业收入的比例逐年下降,中国经济网记者就此采访凌志软件,公司回复称,公司基于谨慎性原则,将研发投入全部费用化,杜绝通过研发费用资本化调节利润的情况。软件企业有一定特殊性,不同于一般的生产制造业,其研发成果较少仅通过专利的形式存在。

在凌志软件研发费用中,2016年至2019年1-6月,职工薪酬费用分别为3089.06万元、3420.85万元、3854.52万元、2097.06万元;占比分别为86.03%、88.02%、90.16%、91.59%。

凌志软件同行业可比公司分别为润和软件、博彦科技、华信股份。2016年至2019年1-6月,润和软件研发费用率分别为9.93%、10.95%、11.38%、8.46%;博彦科技分别为6.85%、5.35%、5.43%、4.06%;华信股份分别为7.09%、6.87%、6.93%、5.71%。

2019年上半年销售费用率5%

2016年至2019年1-6月,凌志软件销售费用分别为1378.62万元、2051.85万元、2737.45万元、1449.88万元;占营业收入的比例分别为4.40%、5.36%、5.86%、5.09%。

在凌志软件销售费用中,2016年至2019年1-6月,职工薪酬费用分别为639.80万元、1007.91万元、1314.94万元、722.89万元;占销售费用的比例分别为46.41%、49.12%、48.04%、49.86%。

80%收入来自日本市场

2016年至2019年1-6月,凌志软件来自日本市场的主营业务收入分别为2.46亿元、2.67亿元、3.48亿元、2.26亿元;占比分别为78.46%、69.71%、74.56%、79.55%。

2016年至2019年1-6月,凌志软件对第一大客户野村综研销售金额分别为1.58亿元、1.56亿元、2.07亿元、1.34亿元;占当期销售的比例分别为50.37%、40.88%、44.42%、46.95%。

对日软件开发服务毛利率大幅高于同行

2016年至2019年1-6月,凌志软件综合毛利率分别为40.31%、42.63%、40.97%、44.55%。其中,对日软件开发服务毛利率分别为40.61%、43.86%、42.55%、45.50%;行业均值分别为31.69%、25.38%、25.34%、29.34%。

凌志软件对日软件开发服务可比公司分别为博彦科技、海隆软件、华信股份、中和软件。2016年至2019年1-6月,博彦科技对日软件开发服务毛利率分别为30.88%、29.13%、25.79%、25.61%;华信股份分别为37.47%、32.22%、33.36%、33.07%;2016年至2018年,中和软件对日软件开发服务毛利率分别为20.25%、14.80%、16.86%;2016年,海隆软件对日软件开发服务毛利率为38.14%。

凌志软件招股书显示,对日软件开发服务是公司的主要收入来源,2016年至2019年1-6月对日软件开发服务收入占公司营业收入的比例分别为 88.15%、82.38%、82.63%、88.96%。

IPO申报前2次大幅修改财报

据和讯网2017年报道,财务数据显示,2014年—2017年上半年,凌志软件实现营收收入分别为2.54亿元、2.73亿元、3.14亿元和1.75亿元,同期净利润分别为4948.95万元、6420.47万元、5207.49万元和3723.56万元。

翻阅凌志软件在新三板披露的公告发现,公司的2014年-2016年财务数据曾经历过2次大幅修改。2016年2月,凌志软件修改2014年度报告,同年7月1日,公司的招股说明书在证监会网站披露。

然而一个月后,2016年8月2日,凌志软件再次发布年报更正公告,对2014年度、2015年度的财务数据进行更新。

在IPO二次申报前夕,2017年9月22日,凌志软件一次性发布10条年报更正公告,对2015年度和2016年度的财务数据再次更新。12月12日,凌志软件的招股说明书在证监会网站预披露更新。

以2015年度的经营性现金流为例,凌志软件就进行过2次修改。第一次将原值3911.86万元更正为5476.90万元,增加幅度约40%。第二次修改时,这一数据变更为5689.27万元。

除现金流之外,凌志软件还对报告期的营收、净利润、流动资产、存货、应收账款等多处数据进行了更正。

对此,凌志软件称本次变更对公司合并财务报表及母公司财务报表影响均在5%以内,对公司财务状况和经营成果影响较小。

曾撤回IPO申请

据每日经济新闻,在本次冲击科创板前,凌志软件凌云壮志早已显现。2016年6月,凌志软件公告称,公司已于当月向证监会提交了首次公开发行A股股票并上市的申请材料,且申请已被受理,因此申请公司股票暂停转让。彼时,凌志软件挂牌价收于5.01元每股。

这一停牌,便是近两年半,凌志软件的IPO排队之旅也就此开始。直到2018年11月13日,凌志软件公告称,公司董事会经过认真研究和审慎思考,拟向证监会申请撤回上市申报材料。

长达两年半的股权转让停牌和撤回上市申请,让凌志软件在2018年12月12日股票复盘当天转让价大跌55.89%,当日转让价为2.21元每股。

根据2018年三季度报告和2018年年报,三个月内,凌志软件普通股股东人数从1016人减少至923人。不过,普通股前十名股东却并未发生持股变动。

今年以来,凌志软件的每股转让价一直徘徊在2元至3元,不过从3月6日开始,每股转让价一路飙升,3月7日、11日、18日、19日涨幅均超过10%,截至3月21日,价格为6.32元每股,基本回到了2016年停牌前的水平。