转让股权之后,蚂蚁金服又有大动作!

根据企查查显示,9月28日,蚂蚁金服的注册资本已经从157.61亿元人民币变更为235.24亿元人民币,增加了49%。

与此同时,张勇、蔡崇信和胡晓明新增为蚂蚁金服董事。

相关资料显示,除董事长井贤栋外,蚂蚁金服的董事共有6位,分别为张勇、蔡崇信、彭蕾、武卫、胡晓明、程立。

其中,张勇现为阿里巴巴集团董事局主席兼首席执行官,蔡崇信为阿里巴巴集团执行副主席,武卫为阿里巴巴集团首席财务官兼投资部负责人,彭蕾曾为蚂蚁金服董事长,现为阿里巴巴资深副总裁。

胡晓明、程立分别为蚂蚁金服集团的总裁和首席技术官。

也就是说,在蚂蚁金服的董事会里,阿里巴巴占席4位,蚂蚁金服占席3位。

蚂蚁金服回应:阿里入股后的正常调整

对于上述变动,蚂蚁金服29日回应新京报记者称,这是阿里入股蚂蚁后的正常调整。

9月24日宣布,阿里巴巴宣布已收到蚂蚁金服33%的股份。

这一入股交易基于双方2014年签署的战略协议。

为保障股东利益,2014年双方协议承诺,蚂蚁金服每年需向阿里巴巴支付知识产权及技术服务费,金额相当于蚂蚁金服税前利润的37.5%;同时,在条件允许的情况下,阿里巴巴有权入股并持有蚂蚁金服33%的股份,并将相应的知识产权转让给蚂蚁金服,上述服务费的安排同步终止。

今年5月份,阿里巴巴发布2019财年第四季度财报(2019.1.1-2019.3.31)及2019财年业绩。财报显示,2019财年,蚂蚁金服支付给阿里巴巴集团的特许服务费和软件技术服务费为5.17亿元,支付宝及其合作伙伴服务的全球用户超过10亿。

业内人士:蚂蚁金服或为上市做准备

增资扩股、调整股权结构,这是上市前最熟悉的一套操作手法。

去年,马云曾公开表示,在未来的1-2年内,蚂蚁金服将不会考虑上市计划。 但是业内人士仍然看好蚂蚁金服上市。此前,蚂蚁金服转移33%的股权给阿里巴巴就引来了业内人士的关注。 股权转移之后的增资、董事改选都在清理之中,但是业内人士仍然认为,这可能是为上市做准备,扫清障碍。 据悉,目前蚂蚁金服现在的估值在1600亿美元。

在2018年6月,蚂蚁金服的最新一轮融资中,除了原有股东继续跟投外,包括新加坡政府投资公司、马来西亚国库控股、华平投资、加拿大养老基金投资公司、银湖投资、淡马锡、泛大西洋资本集团、T. Rowe Price 旗下基金、凯雷投资集团、Janchor Partners、Discovery Capital Management以及Baillie Gifford等全球顶尖资本成为新增的战略投资者。

作为全球最贵的独角兽,蚂蚁金服未来一旦上市,将会受到追捧。 阿里巴巴上市至今,其股价从发行价60多美元上涨到现在的166美元,上涨约2倍多,最高时曾上涨3倍多。因此,市场对蚂蚁金服的期望更高。

蚂蚁金服与阿里巴巴的独立与协同

众所周知,阿里巴巴是一家外资控股的公司。软银(日本)和雅虎(美国)分别占据阿里巴巴的34.5%和22.6%股份。

由于国家不允许外资控股在线支付工具,所以马云2011年就把支付宝从阿里巴巴集团独立出来,后来又在支付宝基础上成立了蚂蚁金服。

成立仅仅5年的蚂蚁金服,先后经过A、B两轮融资引入全国社保基金、国开基金、中国人寿、中邮集团等国资背景企业。

所以从某种程度上来说,蚂蚁金服是一家国有资本控股的公司。

但是从业务逻辑上来看,两家公司却有着紧密的协同关系。

蚂蚁金服提供的是金融、支付的基础设施。无论是电商、网约车、教育还是旅游,各个行业都需要支付跟金融的基础设施,所以蚂蚁为阿里巴巴的各项业务赋能。

所以在蚂蚁金服转让33%股权给阿里巴巴时,阿里巴巴首席执行官张勇表示:“阿里巴巴以让天下没有难做的生意为使命,这次入股是我们与蚂蚁金服长期战略合作的又一重要里程碑。持有蚂蚁金服股权,阿里巴巴将可以与中国第一大移动支付和TechFin平台进行更加紧密的协同,从而促进用户规模的增长和用户体验的提升,也能更好地分享全球金融科技行业的成长机会。”

而蚂蚁金服CEO井贤栋表示,基于更紧密的股权关系,双方将在服务小微企业和实体经济、探索农村电商和普惠金融,以及围绕eWTP探索中国企业全球化方面更紧密的协同。“这将帮助我们更好地把蚂蚁金服打造成一家中国的国民企业。”

最大赢家不是马云?

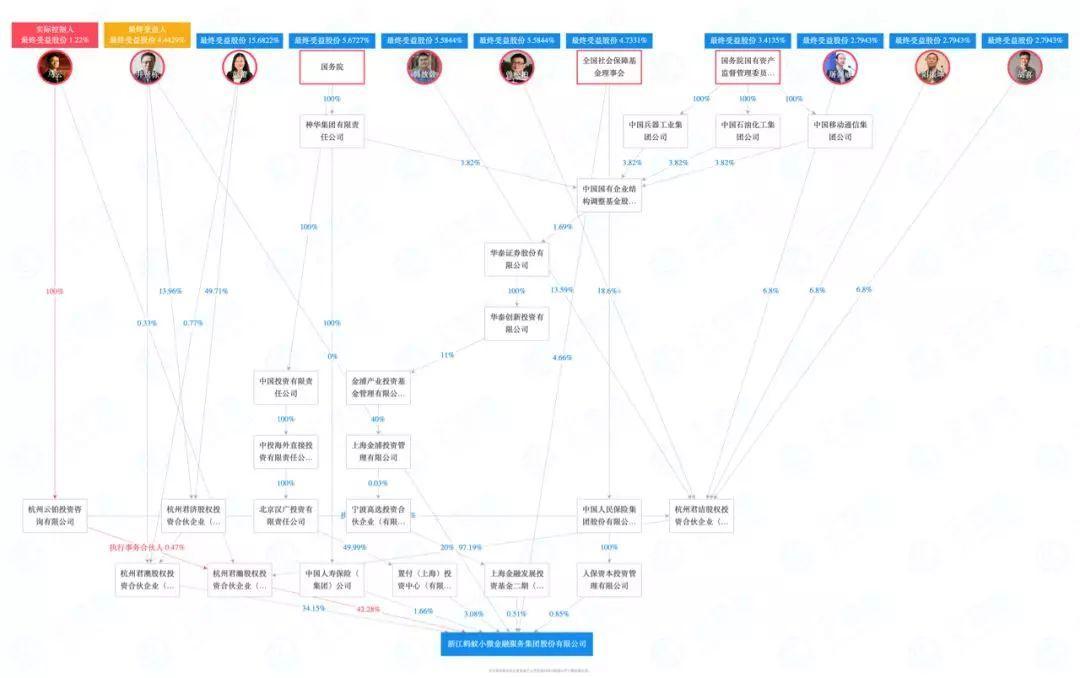

根据企查查的数据显示,如果蚂蚁金服成功上市,最受益的是现任阿里巴巴副总裁彭蕾,而不是人生赢家马云。

从股权穿透的结果来看,马云最终受益股份约1.22%,现任蚂蚁金服CEO井贤栋最终受益股份4.43%,而彭蕾的最终受益股份最多,持有15.68%。 与此同时,国有资本最终受益股份约13.8%左右。