中国网财经9月15日讯(记者叶浅 见习记者邢楠)近日,派格生物医药(苏州)股份有限公司(以下简称“派格生物”)递交了招股说明书,公司拟在上交所科创板上市。

此次IPO,派格生物计划募集资金25.38亿元,募集资金将用于创新药研发项目、创新药生产基地建设项目和研发中心建设项目,其中22.26亿元将用于创新药研发项目。

财务数据显示,近三年及一期,派格生物净利润累计亏损4.76亿元。多数科创板IPO的创新药公司都存在连年亏损的情况,主要原因可能是创新药在研发过程中需要投入较高的研发费用。目前,派格生物的2型糖尿病药物(PB-119)也已在国内开展III期临床研究,预计于2024年进行上市申请。

然而,派格生物最接近上市的产品PB-119,其未来的市场占有率令人担忧。同时派格生物在临床研究及技术服务费的投入逐渐放缓,公司研发人员数量仅为39人,远少于同行业的仁会生物。此外,派格生物的主要供应商泰格医药也入股了派格生物,二者的关联交易值得关注。

主要产品PB-119不具先发优势

派格生物成立于2008年,公司主营业务为慢性疾病治疗领域创新药研发和生产,公司的主要产品为2型糖尿病药物(PB-119)、2型糖尿病药物(PB-201)和非酒精性脂肪肝病药物(PB-718)等,但目前派格生物尚未有产品面世。

目前,PB-119是派格生物最接近上市的管线产品,该产品已在国内开展III期临床研究阶段,预计将在2024年进行新药上市申请。

同时,PB-119也是派格生物研发投入最多的核心产品,2018-2020年及2021年一季度,公司在PB-119的研发投入累计高达2.23亿元,占同期研发投入总金额的62.05%。

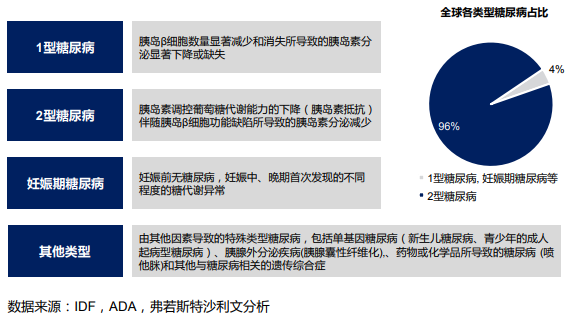

据弗若斯特沙利文2019年12月发布的《中国创新糖尿病药物市场研究》,“糖尿病可以被分为1型糖尿病、2型糖尿病、妊娠期糖尿病等几个类型,其中2型糖尿病占比可达96%左右。”

数据来源:弗若斯特沙利文《中国创新糖尿病药物市场研究》

值得注意的是,全球2型糖尿病的占比超九成,而派格生物的主要产品正是针对2型糖尿病开发的GLP-1受体激动剂创新药物PB-119。如此看来,PB-119的市场前景似乎是十分广阔的。

然而,在派格生物之前,同样是糖尿病治疗领域的仁会生物早在2020年进军科创板,任会生物的主要产品谊生泰与PB-119都属于GLP-1类药物。但令人疑惑的是,自2020年7月首发过会后,任会生物的IPO一直未有新进展,截至目前仁会生物依旧没有拿下科创板的“入场券”。

仁会生物招股书显示,GLP-1类药物在中国的上市时间相对较晚,2018年GLP-1类药物在整体糖尿病市场份额中占比约为1.2%。2018年仁会生物产品谊生泰在GLP-1细分市场的占有率为4.6%,在整体糖尿病市场中的市场占有率小于1%。对比已获上市批准的GLP-1类药物谊生泰,派格生物的PB-119未来的市场占有率令人担忧。

与此同时,派格生物的PB-119也不具备先发优势。招股书显示,目前国内已上市4种和派格生物PB-119同类的周剂型GLP-1受体激动剂,分别是阿斯利康的百达扬、礼来的度易达、诺和诺德的诺和泰、豪森药业的孚来美。

数据来源:派格生物招股书

据科创板日报公开报道,“上述4家企业均有庞大的产品体系支撑其市值,而对派格生物来说,在未来较长一段时间里,PB-119会是它仅有的产品。”

研发投入放缓

作为一家专注于慢病治疗领域新药研发的创新型生物医药企业,派格生物的研发情况备受关注。

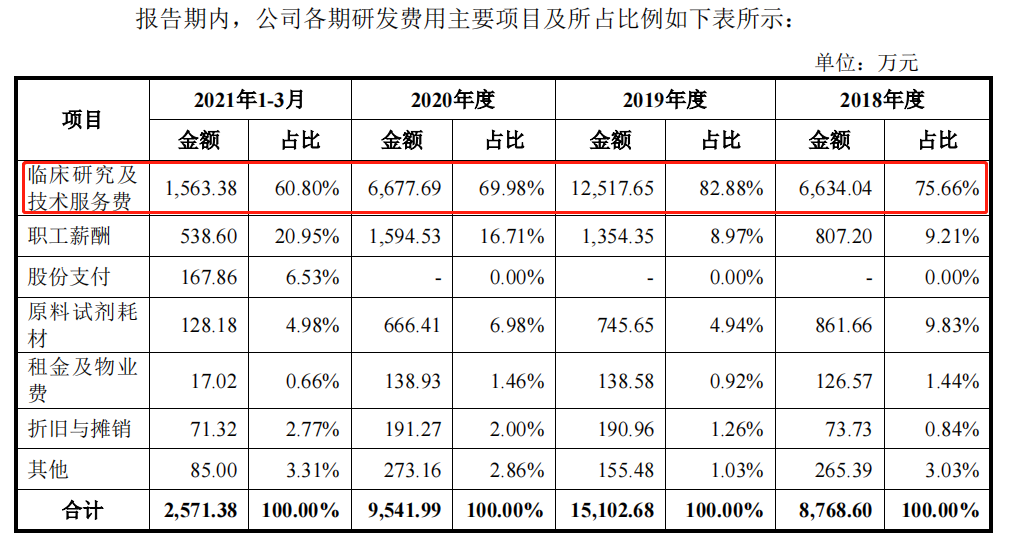

招股书显示,2018-2020年派格生物研发费用分别为8768.60万元、15102.68万元和9541.99万元,同时2021年第一季度公司研发费用为2571.38万元。

具体来看,2018-2020年派格生物研发费用中用于临床研究及技术服务费分别为6634.04万元、12517.65万元和6677.69万元,同时2021年一季度公司临床研究及技术服务费为1563.38万元。自2019年起,公司临床研究及技术服务费占研发费用的比例逐渐减小,由2019年的82.88%下降至2021年一季度的60.80%。

数据来源:派格生物招股书

派格生物临床试验的研发投入情况也令人疑惑。招股书显示,派格生物已有5个管线产品进入不同的临床研究阶段,但多数仍处于临床试验的I期阶段。在多数产品处于临床试验I期的情况下,派格生物临床研究及技术服务费占比却逐渐减小。

此外,中国网财经记者发现2018-2020年派格生物同行业公司研发费用的平均值在逐年增加。然而派格生物自2019年开始研发费用减少,公司研发费用由2019年的高于行业均值,到2020年变为低于行业均值。

与此同时,派格生物的研究人员数量也难言乐观。招股书显示,截至2021年3月31日,派格生物员工总数为53人,其中研发人员为39人。对比同行业可比公司仁会生物,截至2020年8月7日仁会生物招股书披露日,仁会生物研发人员共计67人。

供应商泰格医药入股

中国网财经记者注意到,IPO前夕,派格生物的第一大供应商泰格医药入股,二者的关联交易也值得关注。

具体来看,泰格医药是派格生物的主要供应商。2018-2020年及2021年第一季度,派格生物分别向泰格医药采购技术服务1416.29万元、2496.33万元、3073.45万元和592.82万元,占公司总采购金额的比例为18.57%、18.22%、42%和35.66%。其中,2020年和2021年第一季度,泰格医药均是是派格生物的第一大供应商。

值得注意的是,IPO前夕,杭州泰格医药科技股份有限公司(以下简称“泰格医药”)于2020年11月通过杭州泰格股权投资合伙企业(以下简称“杭州泰格”)投资5000万元取得派格生物1.44%股份,杭州泰格的关联方Tigermed、西安泰明、新建元二期、新建元三期还分别持有派格生物1.2%、0.57%、0.9%、0.75%股份。

据北京商报报道,独立经济学家王赤坤对其表示,“大供应商在发行人处持股的情况之前也有案例,一般这种情况下,双方合作的合理性、必要性以及交易价格的公允性等,会遭到监管层追问。”