来源:华夏基金

文学名著的开头喜欢写:很多年以后,XX总会想起XX的那个下午。时光的滤镜下,过往仿佛总能被美化。

那么也照着这么写:三个月后的今日,我总会想起上证指数收出年线三连阳的那个下午。三年的慢牛让很多投资者对A股并未设防。

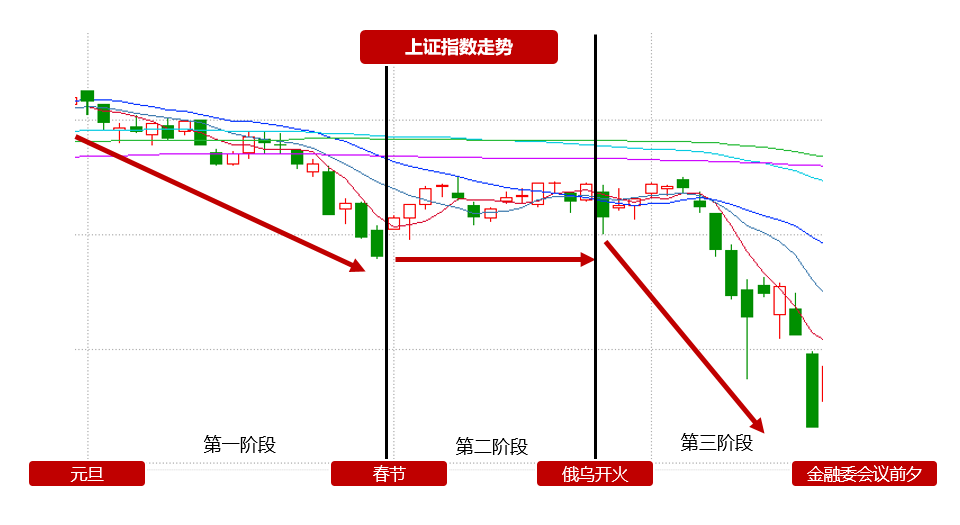

然而开年后市场就大跌了,从元旦到金融委会议的前一天,上证指数跌幅超过15%,从3600点差点跌破3000点,这个级别的下跌,是很多人没有料到的。

直到3月16日金融委会议召开,副总理讲话力挽狂澜,确立政策底,市场信心才开始被拉回来,上证指数收下六根阳线坚定了很多人的信仰。

即便现在进入了最为纠结的震荡磨底期,但是依旧能够宣告上一轮恐慌大跌的暂时告一段落。

很早之前我们就听过一句话:“不要浪费每一次的下跌”,现在愈发明白其中的道理。

因此决定在市场进入下一阶段之前,坐下来复盘过去,想想如果再来一遍,会不会有可能做得更好,想想当下时点能够做好哪些准备,才能用最好的状态迎接下一阶段的到来。

01 开年来市场下跌复盘

这轮市场下跌,并非无差别的一泻到底,用后视镜去看,其实可以人为的分为三个阶段,每个阶段下跌的核心原因、性质以及投资者的感受都有所不同。

第一阶段:元旦后-春节前(2022/1/4-2022/1/28)

阳历新年刚过,本来大家还期待一波跨年行情,但是被首周大盘四连跌砸了个猝不及防。

这一阶段市场的下跌主要是热门高估值成长赛道带头调整,军工、新能源、医药、半导体等主流赛道集体杀跌。

为什么呢?一是美联储加息预期升温导致10年期美债收益率显著上行,对高估值风险资产形成压制;

二是年初是新一轮考核周期的起点,机构投资者加速调仓换股,前期热门获利板块被快速卖出;

三是高估值板块敏感度较强,在市场情绪脆弱的时候,利空扰动会被放大,消息面的冲击加剧了波动。

再加上春节前历来风险偏好较低,部分资金倾向于持币过节,市场下跌原因较为充分。

这个阶段的调整其实可以说是良性的,大家仍然抱有期待,还能被“开年下跌、全年或许行情不错”的过往数据扶起信心。

第二阶段:春节后-俄乌战争打响前 (2022/2/7-2022/2/23)

春节回来第一天,在假期外围市场涨声一片的影响下,大A发红包了,来了个开门红。

但是第二天就红包变飞刀,医药“名单事件”带崩整个创业板,上证指数在金融地产、基建等低估值板块的支撑下表现尚可。

这一阶段,市场震荡盘整,甚至略有上涨,也正是这段时间的市场表现让很多投资者选择留下来。

为什么这段时间市场相对稳住了呢?

一是经过了前期的快速下跌后,市场悲观情绪得到了一定的释放。

二是此间公布的1月社融和信贷增量明显超市场预期,新增社融增速转正,从历史来看,新增社融增速转正往往是股市企稳的重要信号,一定程度上安抚了市场的情绪。

三是成长板出现多条利好消息,扭转了前期的悲观预期,赛道成长股阶段性反击。

第三阶段:俄乌交火到金融委会议前夕(2022/2/24-2022/3/15)

2月24日,开盘A股还是好好的,没想到的是,一顿午饭的工夫,俄乌炮火声正式打响。

外围局势升级,全球股市在这一天迎来了深度下跌。

这一阶段,A股连续放量下跌,情绪极度恐慌,市场已经失去了理性,多少投资者在这一波中倒下。

地缘冲突升级之下,避险情绪升温,原油、黄金等大宗商品价格一骑绝尘。

加之俄乌两国还是石油、天然气、大麦、化肥等重要出口国,全球通胀的不确定性被加大。

雪上加霜的是,美国公布面临退市风险的中概股名单,将市场悲观情绪推向高潮,中概股大跌,并传导至港股和A股。

这一阶段后期,市场失去理智,北向资金疯狂跑路,投资者大幅抛售,流动性开始脆弱,加之疫情扩散等各种因素交织,一度出现非理性下跌,直到3月16日金融委员会发声才扭转趋势。

02 从这轮下跌中能学到什么?

感悟一:敬畏市场,不妄图短期取胜

回过头去看A股近三个月的表现,最大的感受就是市场的不可预测性,市况随时都在变化,因而对“敬畏市场”四个字有了更深刻的认识。

某种意义上,市场可以复盘却不能预测,复盘的意义也在于加深对市场不可预测的认知,从而时刻保持谦虚,不妄图在短期波动中战胜市场。也是在这个意义上,无法妄言市场拐点会何时到来。

在这波下跌中,最难熬的,不是一天的大跌,而是连续的下跌,本以为是抄底,结果抄在了半山腰,越跌越补,越套越深,在回本的路上越走越远。

与其一直想着割肉、抄底,不如跟着自己的节奏来,不要被市场短期的恐慌情绪左右。保持一个好的心态,坚定长期投资理念,多做点积累的事情。

感悟二:知道自己赚的什么钱,坚守投资逻辑

巴菲特赚的是价值投资的钱,股价下跌,只要确定基本面没发生变化,他越跌越买;

索罗斯赚的是市场反身性的钱,在趋势性低位进场,股价回撤就清仓卖出。

他俩都赚到了钱。所以,操作本身不重要,操作背后的逻辑才重要。

市场下跌的时候,抄底还是赎回的核心在于:你赚的是什么钱?

如果不清楚自己的投资逻辑,一会儿加仓,一会儿赎回,反复横跳,就很容易两头挨打。

所以,知道自己在赚什么钱是很重要的,同时也要评估自己有没有能力赚这种钱。

感悟三:经历过后,认清自己的风险承受能力

在这次大跌之前,很多投资者选择投资产品只看收益,年化30%、50%,对其背后的风险视而不见。

虽然历史上净值有波动,但最后都涨上来了,很多投资者后视镜视角来看,以为自己可以接受。

但是当亲自经历下跌时,你不知道未来会如何,是否能够涨回来,无限的煎熬、焦虑、纠结中,你才能真正看清自己能承受多大亏损,适配什么类型的基金。

感悟四:看清基金经理,震荡市最好的试金石

潮水退去了才能发现谁是在裸泳。评判一位基金经理好不好,往往经历了下跌经历了震荡,我们回头来看才能真的看清楚。

每一次下跌,都是一次重新思考彼此是否合适的机会。在下跌中,可以观察一下:我所持有产品的基金经理是否有迅速的呼应?是否有调仓应对、修复回撤的能力?是否在秉持自己的投资理念、言行一致?

投资者和管理人,往往都是在市场多次的波动中,在反复的观察和了解中,才能确认彼此是否合适,在合适的前提下,才能建立起牢固的信任关系,为长期持有获利打下基础。

感悟五:调整仓位结构,做好资产配置

我们能够观察到,这次大跌中依旧存在逆势大涨的基金,很多都是商品基金,包括豆粕、原油、能化等,还包括煤炭、有色等行业基金,在通胀和俄乌局部冲突背景下,上游原材料价格大幅上涨,这些基金收益较好倒也不难理解。

这个给我们的启发就是,合理、多元化的资产配置,比如股债均衡配置、比如在持仓中加入商品基金,能够分散风险,捕捉更多的机会。

过往数据来看,不同资产之间存在一定的对冲作用,在震荡市场中资产配置的效果更加明显。

03 趋势性大涨何时能够到来?

这两天,市场开始纠结磨底,对比前几日的火热,有些失望,但也在意料之中。

信心修复并非一蹴而就,一般而言,阶段性下跌之后要企稳回升,必须要经历三个底:政策底、市场底和经济底。

通常情况下,“政策底”早于“市场底”,而“市场底”早于“经济底”,这中间的时滞差异较大。

上周三午后金融委的重磅发声是一个明显的“政策底”的信号,但是政策底出现后,市场不会立刻绝地反弹,因为市场从接受信号,到消化利好,再落实到实际行动需要一定的时间。

这个时间会有多久很难说,因此“市场底”的具体位置难以精准预判。

当引发市场调整的因素出现转向或预期改善,便是市场底会逐渐出现的某种预示。

那么哪些因素的转向可能会预示市场底的到来,值得重点关注呢?

第一,俄乌局势明朗、上游资源品价格出现趋势性回落,全球通胀压力缓解;

第二,“稳增长”政策继续发力,尤其是目前担忧较多的房地产等领域释放更多暖意;

第三,国内疫情进一步明朗;

第四,中美关系边际趋稳,引发恐慌的中概股问题相对明确;

第五,市场主线出现。比如18年市场底真正走出来是5G板块带动了整体市场的情绪。

但是,并不是说以上因素必须全部得以改善,市场底才会到来,因为“行情总是在绝望中诞生,在半信半疑中成长”,极端的绝望会孕育出极端的希望,反转行情会从最深的绝望中孕育而出。

从长期来看,政策底出现后,市场已经大概率处于性价比较高的布局区域了,当前性价比适合中长期资金入市配置,是一个较好的左侧布局时点。

坚守信念,保持在场,投资从来都不是一件短期的事情,保持良好的心态,借力时间的风帆,就能抵达理想的远方。

一切美好的事物都是曲折地接近自己的目标,不仅人生如此,投资也是一样。

我们从风雨中来,也必将坚韧地战胜风雨。

以上是关于本轮大跌的反思与笔记。今天就先说到这,祝大家投资理财顺利~