来源:诺安基金

基金定投一向被视为“无人驾驶”投资理财模式,许多基金销售平台上都有自动定投的功能,即当你选好基金、选好定投日期和定投金额之后,就可以直接做一个甩手掌柜,让投资理财进入“无人驾驶”模式。不过,很多熟悉市场的小伙伴还是觉得,要是能够在低点多买点,高点少买点,并进行合理的资产配置,是不是会更好呢?

为了满足具有更高要求小伙伴的投资理财需求,市场中出现了各种“智能驾驶”的定投模式,实现“聪明的定投”,本期就给大家讲讲如何制定定投优化方案,尽可能获得更好收益。

定期不定额,让定投金额更智能

“聪明的定投”的第一种模式就是定期不定额,即还是固定的基金,还是固定的投资日,只是会根据当时市场的点位高低,来进行不同的扣款金额,可以满足投资者“低点多买,高点少买”的理财需求。

那么,如何判断市场是高了还是低了呢?目前比较主流的有两种方法:均线法和估值法。

均线法:首先投资者选定参考的指数,比如沪深300指数;然后选择多少日的均值价格,比如250日均线。然后根据当前点位,相对250日均线是高了还是低了,来判断是要多买还是少买。

举一个例子,投资者选择沪深300指数为参看指数,250日均线为参考均线值,并设定,当定投日点位高于250日均值20%,减少到定投金额的80%;当定投日点位低于250日均值20%,就增加投资金额至定投金额的120%。最终,实现相对低点多买,相对高点少买的目的。

数据来源:WIND;截至12月27日

估值法:是指在市场估值比较低的时候多买,在市场估值比较高的时候少买。同样的,采用估值法,首先也要选好“参考指数、估值指标和估值高低标准”。

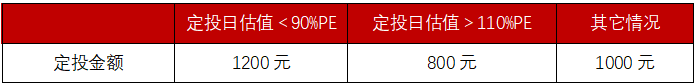

比如,同样选用横跨沪深两市的指数:沪深300指数;估值指标选用市盈率PE指标;估值标准可以设定为过去5年的平均值。比如,当定投日,沪深300指数估值高于过去5年估值平均值的10%时,定投金额为800元;估值低于过去5年估值平均值的10%时,定投金额为1200元;其它情况则正常定投金额为1000元。

注:PE为定投日过去5年的平均PE值

根据市场相对不同的高位和低位采用不同的定投金额,让每期定投的金额更加智能化。

组合定投法,让定投标的更智能

“聪明的定投”的第二种模式可以参考组合定投。通过合理的资产配置,能够实现在不提升风险的情况下提高预期收益,或者在预期收益一定的情况下,降低风险。所以,合理的资产配置是提升长期投资收益的重要一环。

为满足投资者资产配置和定投的双重需求,部分机构为投资者提供了“组合定投”服务。即投资者根据自己的需求,在积极型、稳健型、保守型中选择一个适合自己风险收益特征的基金组合进行定投。

同时,投资者也可以根据自己的具体需求,通过同时定投多只基金的形式,实现“定投标的多元化”。不过,建议投资者在基金数量的选择上,最好控制在3-5只之间。这样的组合既不会太分散,降低组合的进攻性,同时也能起到一定的分散风险作用。

设定止盈目标,让收益智能变现

基金定投一贯有“傻傻的买,聪明的卖”的说法,即在定投的时候,如果市场下跌,就不断的定投降低投资成本。而当市场处于较高位置,则要适当止盈,让投资变现,落袋为安。

在定投之初,投资者要提前做好止盈规划,这样才能不做“业绩过山车”。那么,如何设定止盈目标呢?

建议你可以采用两种方式,设定止盈目标。

第一:最大回撤法。首先投资者设定一个止盈目标(比如30%),然后设定一个最大回撤目标(比如10%)。那么,当定投收益达到止盈目标之后,不要捉急赎回。而是静待市场的变化。

第一:如果市场继续上涨,那么就按兵不动,获得更高的投资收益。

第二:当持有基金出现10%的最大回撤,就马上变现,开始止盈。

这种方法的好处是,当市场处于牛市行情中,投资者不会因为过早的止盈而错过未来市场上涨行情,而最大回撤目标的设定也能及时止盈。

第二:市场估值法。证券市场具有典型的“均值回归”特征,上涨太多、太快就会下跌,下跌太多就会上涨。所以,投资者可以根据这一规律,根据市场估值的变化,设定止盈点。

比如,以沪深300指数为估值标的,当市场估值高于过去5年的市盈率PE平均值的20%就止盈。

最后,提醒投资者,在基金定投的过程中,投资者每一年最好重新做一次自我风险属性的测试和自我评估,并进行定投组合、定投金额的调整。比如,自己的风险承受能力增加了,就加大权益类基金配置;风险承受能力降低,就增加固收类基金配置。如果投资期间变短,同样可以通过加大固收类基金配置,增加整体资产的稳健型,降低波动。(文章来源:诺安基金)