来源:投资时报 作者:林申

9月24日晚间,华谊兄弟传媒股份有限公司(下称华谊兄弟,300027.SZ)公告称,公司与自然人陈琛签署协议,拟将持有的参股公司英雄互娱2.15亿股无限售股份,约占后者总股本的15%的股权,转让给陈琛或其指定第三方,全部转让对价为8.7亿元。

据悉,陈琛为游戏投资人,现任西安启竞时代文化传媒有限公司创始人、执行董事兼总经理等。

华谊兄弟称,根据会计准则的规定,经初步估算,公司就本次交易预计取得损益约-176.77万元。此番出让英雄互娱股权,有助于优化整合公司资源,提高资产配置效率,股份转让所得资金可用于补充公司流动资金等,更好的支持公司主营业务发展战略的推进。

不过,本次交易的目标股份因公司融资事项目前处于质押状态,在股份交割前需按照交易双方的协议约定办理解除质押手续。因此,相关交易尚存在一定的不确定性。

而在此之前,华谊兄弟也刚刚收到交易所问询函,显示该公司在偿债能力、实控人是否存在强平风险等领域存在一定的问题。

《投资时报》研究员梳理问询函注意到,华谊兄弟实际控制人王忠军、王忠磊累计质押股份数量占其所持股份比例达到 91.5%,这引发了市场对于实控人履约能力和追加担保能力、股份质押事项对该公司生产经营、控制权稳定性等的担忧。

反观偿债能力及预付款占比较高方面,半年报数据显示,报告期内该公司预付账款期末余额为9.43亿元,其中1年以上的预付账款为5.39亿元,占比为57.15%;同时,截至报告期末,华谊兄弟现金及现金等价物为8.22亿元,短期借款、一年内到期的非流动负债及长期借款共计29.83亿元,深交所要求该公司就是否存在资金占用、是否存在短期或长期偿债风险等事宜作出详细说明。

对于上述问询,华谊兄弟回复称,股份质押不会导致公司实际控制权变更,目前影响控制权稳定性的风险较小;不存在资金占用的情形及偿债风险。

实控人股权质押比例高达91.5%

据Wind数据显示,截至2021年8月末,王忠军未解押股权质押数量为53770.10万股,占其持有的股份数为94.99%;王忠磊未解押股权质押数量为10841.00万股,占其持有的股份数为77.39%,两人合计未解押股权质押数量占持有的股份数比重高达91.5%。

可以看到,该公司实控人股份质押比例存在过高的现象。在去杠杆的大背景下,随着外部融资环境变化,杠杆很难持续扩张,股权质押比例过高也在无形中加大了违约风险。由此,华谊兄弟上述过高的股权质押比例也引发深交所关注,

在问询函中,深交所要求该公司说明实际控制人是否存在履约能力和追加担保能力,是否存在平仓风险,已采取或拟采取的应对措施、以及股份质押事项对你公司生产经营、控制权稳定性等方面影响。

对于上述问询,华谊兄弟表示,“截至目前,关于部分股票质押合约处于到期或存在可能触发质押股票被处置的情形,实际控制人已与相关质权人进行良好沟通,并正在协商制定还款或展期等相应解决方案。公司实际控制人计划采取其他资产置换、出售、提供其他增信措施、与融资方协商延期或协商达成新的还款计划、分期偿还款项等应对措施。此外,未来12个月内不排除根据情况减持其所持股份,所得资金用于偿还质押融资,进一步降低质押风险,更好地保障控制权稳定性”。

需要注意的是,《投资时报》研究员梳理近年来华谊兄弟质押明细注意到,自2011年至今,该公司实际控制人未解押质押明细多达32项,质押方涵盖证券、信托、银行等机构,且股票质押自2018年开始增多,依质押起始日期来看,2018年至2021年分别为5项、6项、9项、9项。

短期偿债能力等事宜被问询

半年报显示,截至报告期末,华谊兄弟现金及现金等价物为8.22亿元,短期借款为15.85亿元,一年内到期的非流动负债为5.91亿元,长期借款为8.08亿元。

以此来看,该公司短期借款、一年内到期的非流动负债及长期借款共计29.83亿元,而当期现金及现金等价物能覆盖上述负债的比例仅为27.57%,这不免引发市场对该公司短期能否按时偿还债务的担忧。

对于上述质疑,该公司在回复深交所的问询函中表示,公司始终重视偿债能力的管理,有效地进行分析决策,提高资产管理力度,加强项目质量审核,提高资产变现能力,加强应收账款管理,对资本结构不断进行优化,努力提高和保证偿债能力,不存在偿债风险。

此外,在预付账款方面,华谊兄弟1年以上的预付账款占预付账款期末余额的比例高达 57.15%,这也引发了深交所对该公司是否存在资金占用情形的担忧。

对此,该公司称,公司的预付账款主要为影视项目的预付制片款及预付开发款项等,影视作品生产模式及产品制作普遍具有制作周期长的特点,受影视作品制作周期和制作进度的影响,预付账款存在一年以上尚未拍摄完成未结算的情况,不存在资金占用的情形。

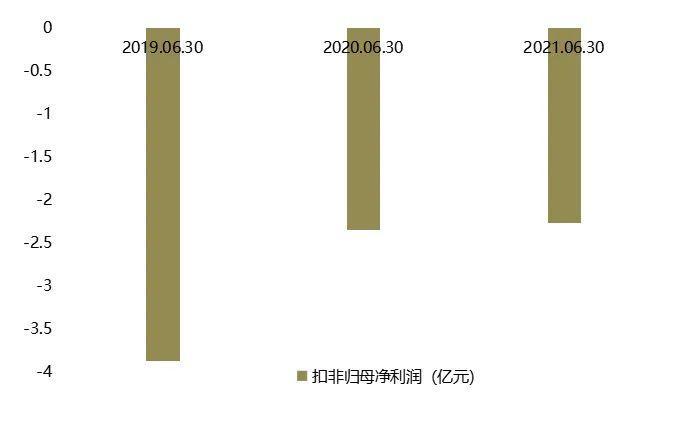

连续三年上半年扣非归母净利为负

营收及归母净利润的双双上涨,似乎并未预示着华谊兄弟业绩的彻底反转。

据半年报显示,今年上半年该公司营收及归母净利润全部呈现出增长的态势。其中,营收为5.79亿元,同比增加78.37%;归母净利润1.06亿元,同比上升145.75%。

而若拉长时间维度,以华谊兄弟近五年各年上半年度营收及归母净利润数据为分析基准来看,《投资时报》研究员注意到,该公司营收及归母净利润同比增速呈现出波动过大的态势,且相较于营收同比增速来看,归母净利润同比增速波幅更大。

具体来看,该公司营收同比增速曾于2020年上半年下降至最低点-69.88%,后于今年上半年增加至78.37%的最高点,两者差额近150个百分点;归母净利润同比增速则于2019年上半年下探至最小值-236.75%,后于2021年上半年增加至145.75%的最大值,两者相差近300个百分点,这也从一定程度上反映了该公司主营业务缺乏稳健的盈利能力。

若将目光聚焦于华谊兄弟今年上半年的盈利表现来看,据半年报显示,虽然报告期内该公司归母净利润实现盈利,但若扣除非经常性损益,则该公司今年上半年处于亏损状态

展开来看,今年上半年华谊兄弟完成对华谊腾讯娱乐有限公司部分股权的处置,并相应产生投资收益1.24亿元;该公司处置Tencent Music Entertainment Group、Maoyan Entertainment、Guru Online(Holdings) Limited等金融资产产生收益3324.14万元。

同时,报告期内,该公司根据股价变动对参投公司的公允价值变动确认公允价值变动收益,本期针对参投公司华谊腾讯娱乐有限公司、Guru Online(Holdings) Limited 等确认金额共计1.21亿元。最终叠加计入当期损益的政府补助、其他营业外收入和支出等项目,共计体现在非经常性损益上合计3.32亿元。

由此,若剔除非经常性损益金额,报告期内,华谊兄弟扣非归母净利润则呈现出亏损的态势,且亏损额为2.27亿元。若进一步拉长时间维度,以该公司近三年各年上半年业绩数据为分析基准,据Wind数据显示,2019年6月30日—2021年6月30日,该公司扣非归母净利润全部处于亏损状态,亏损额分别为3.87亿元、2.34亿元、2.27亿元,共计亏损8.48亿元。

华谊兄弟2019年至2021年各年上半年扣非归母净利润(亿元)