对于频繁卖楼,首创置业在接受《企业透明度报告》表示,“项目出售属正常业务范畴内,不存在弥补资金缺口一说。”,但业内人士则普遍认为,这并非实情。

“今年上半年公司销售额突破400亿元,达历史新高,全年目标完成过半。公司对于完成全年800亿签约目标非常有信心。首创置业(02868.HK)告诉《企业透明度报告》。

但从今年来频繁变卖资产及多方式密集融资来看,首创置业未来资金是否承压?其高扩张模式是否可持续?对此,首创置业表示,目前公司融资成本较低,各项融资渠道畅通,战略授信额度充足,资金运营稳健安全。

30亿卖“子”回笼资金

9月10日,首创置业发布公告称,拟转让北京天城永元置业有限公司50%股权,转让底价约30.25亿元。资料显示,今年上半年,北京天城永元置业有限公司营业收入为224.64万元,约占2018年营收(11.97亿元)的0.19%,净亏损4537万元(2018年净亏损约1.3亿元),所有者权益约为36.41亿元。

实际上,早在7月3日,首创置业便挂牌拟转让北京天城永元置业有限公司50%股权。且在同一天时间,首创置业又挂牌转让一处资产——沈阳吉天置业有限公司50%股权,转让底价为1.56亿元。

而据《企业透明度报告》了解,其实,自去年4月份开始,首创置业便开启了“卖卖卖“的模式。

2018年4月28日,首创置业以底价6.67亿元转让子公司北京金融国际酒店59.5%的股权;9月5日再以底价5.98亿元转让北京开元和安投资有限公司51%的股权。

今年7月31日,首创置业以3.85亿元底价转让北京阳光苑商业投资有限公司35%股权;8月14日,挂牌出让首创青旅置业(昆山)有限公司51%股权。据《企业透明度报告》统计,截至2019年9月10日,首创置业今年出手转让资产获得的收益共计为35.66亿元。

针对频频变卖资产,首创置业告诉《企业透明度报告》:“作为一家房地产公司,项目出售属正常业务范畴内,不存在弥补资金缺口一说。”

此外,今年在香港业绩发布会现场,首创置业总裁钟北辰认为,一家房地产公司,主要工作是买土地,建设好后,卖给合适的买家。在他看来,一家房地产公司,除了住宅销售以外,进行其他物业的销售也是很正常的事情。

“首创频繁卖楼的原因可能和这两年快速扩张导致的资金紧张有关,并且去年首创年度业绩指标较‘差’,通过卖楼回笼的资金可以调节业绩使其计入2019年公司的年度利润。”一名不愿意透露姓名的房地产专业人士向《企业透明度报告》表示。

超千亿负债高企、资金承压

今年上半年,财报数据显示,首创置业资产总额约1953.51亿元,同比增长58.51%;总负债约1532.36亿元,同比增长约59.3%;资产负债率约78%,较去年末期提升1个百分点。同时,首创置业有息负债1023.72亿元,净负债率为154.3%,较2018年末有所下降,但仍处行业较高水平。

“今年上半年公司总负债规模中包括368亿元的合同负债及其他应付款,大多数为项目预售款项及表外项目投资款项回收,并非实际的债务负担,而是公司核心业务能力的充分体现。虽有息债务有所增加,但在手现金374亿,较2018 年底大幅增加150亿,实际净资本负债率152%,较 2018年底下降16个百分点。”首创置业向《企业透明度报告》解释。

实际上,首创置业负债的快速攀升与其近两年急速扩张不无关系。

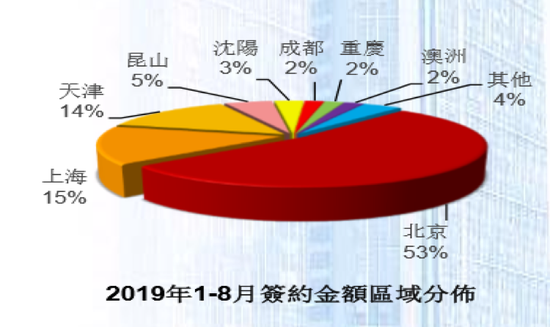

财报显示,今年上半年,首创置业北京地区销售金额约215亿元,占比高达53%,其中,天津、上海、成都、重庆、澳洲分别实现销售金额约62.53亿元、50.91亿元、8.08亿元、8.39亿元、11.87亿元。可见,南下十几年的首创置业对北京的依赖程度仍然不减。

而据克而瑞数据显示,今年上半年在北京市企业权益金额榜上,首创置业落在十名之外,仅以30.2亿元的权益金额位居第19位,北京“大本营”优势不可持续,首创置业开始“加速”京外布局。

今年上半年,首创置业动用一二级联动、基金平台拿地、合作开发等模式积极拿地。截至2019年6月30日,首创置业新获13个二级开发项目,总投资额约171.3亿元,其中三大核心城市圈投资额占比达81.3%。住宅业务首进苏州、佛山、东莞和厦门等城市。土地储备总建筑面积1308.9万平方米,权益总建筑面积904.4万平方米。

“对于财力不够,又想短期急速扩张的房企来说,只能通过密集融资来纾解资金压力。”华南谋大型机构券商分析师直言。公开资料显示,今年上半年首创置业动用银行贷款、公募债券、私募债、公司债券、债权融资计划等多种方式募集资金。如:8月16日,首创置业发布公告称,建议在北金所非公开挂牌发行债权融资计划,融资总额不超过80亿元,包括固定期限债权融资计划和无固定期限债权融资计划两个品种。

今年3月,首创置业称拟发行不超过300亿的企业债券及不超过100亿元的中期票据,获得的资金将全部用于投资建设、补充运营资金、偿还公司债务等。根据财报,截至2019年6月30日,首创置业利息费用已高达15.28亿元,而同期集团净利润仅有17.59亿元,归属于母公司股东的净利润更是仅有11.87亿元。

“目前来看,首创置业靠密集融资扩大规模的路子是不长久的。一方面,从近两年来首创置业年度业绩的各项利润指标来看,首创置业开始陷入‘增收难增利’的怪圈;另一方面,密集融资补血,会使首创置业未来资金面承压。”上述业内人士透露。