●德丰利达声称销售年收益24%理财产品,投资集团旗下项目,与客户签订“抵押销售”合同

●律师称该做法涉嫌非法吸收公众存款;北京市金融局称发现涉嫌非法集资线索可举报

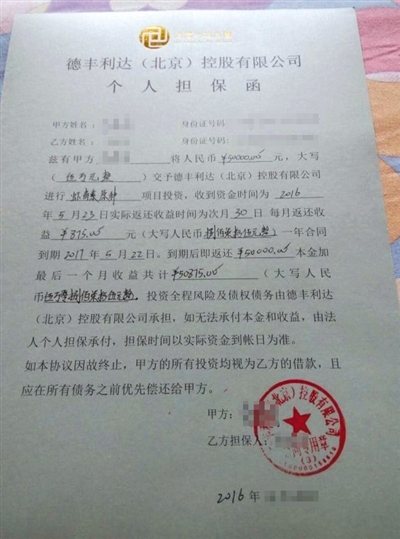

一位德丰利达投资者展示的德丰利达给她出具的“董事长个人担保函”。

一位德丰利达投资者展示的德丰利达给她出具的“董事长个人担保函”。“喂,您好,这里是德丰利达,我们有款年收益‘24’的保本理财产品,您想……”话还未说完,对方挂断了电话。

金台夕照财富中心A座42层,德丰利达集团北京市场部总部(下简称“德丰利达”市场部),办公区域被隔成七八十个工位。公司销售人员在拿起电话前,习惯性调整好声调,使声音听起来活泼而不失亲和力。

五月下旬,新京报记者通过应聘进入德丰利达市场部,成为一名电话销售工作人员,参与该公司日常电话销售、举办讲座酒会、与投资者沟通等工作。

自称项目直投 年收益高达24%

对外销售“理财产品”年收益达24%,称属于企业项目直投,投向集团旗下公司“海红虾青素”项目。

“只要客户不挂我们电话,我们就该简洁、简练地把所有内容尽可能地阐述给客户,以及一些你认为能够引起客户注意的亮点内容。”5月的一天,德丰利达市场部电话销售人员话术培训会上,培训讲师王伟(化名)举例,比如年化收益24%。

据德丰利达公开称,自2015年7月至今,其公司正在推出一款年收益21%、年底有3%项目分红的理财产品,该期理财产品为公司的第八期理财产品。

“我们属于企业项目直投,项目一期建设已经完毕,向您募集资金为扩大生产。”德丰利达市场部工作人员多次公开表示,该理财产品所投项目为威海利达生物科技有限公司的海红虾青素项目。

工商公示信息显示,德丰利达(北京)控股有限公司经营范围为房地产开发;项目投资;资产管理;投资管理;投资咨询;技术开发;技术转让等。德丰利达集团官网显示,威海利达生物科技有限公司隶属于德丰利达集团,公司主要致力于海红虾青素的研发、生产和销售。

相对于银行理财4%左右、P2P 12%左右的年收益率,德丰利达高达24%的年收益率引人注目。

2015年最高法发布了《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》。根据司法解释,借贷双方约定的利率未超过年利率24%,出借人请求借款人按照约定的利率支付利息的,人民法院应予支持;借贷双方约定的利率超过年利率36%,超过部分的利息约定无效。

对于为何能达到24%的收益率,在例行酒会、公开讲座、与投资者面对面咨询中,多位工作人员的解释都是:“在向您募集资金前,企业做了收益核算,收益差不多是55%,刨去24%,企业还有20%左右的盈余。”

“德丰收益24%,我也觉得高。但是高才有诱惑,冲着高投的。”投资者张红(化名)说。但打动投资者徐女士夫妇的并非高达24%的高收益,而是它的“实体”性质。“我觉得企业靠谱,有实体,叫做企业项目直投,虾青素项目。”在徐女士的丈夫看来,实体项目比P2P理财平台更靠谱:“人走了项目还在,人跑了,项目分了不也是财产吗?”

新京报记者了解到,购买德丰利达的投资者,大部分为60岁以上的老人。

称“保本保息”,签“抵押销售”合同

宣称保证“保本保息”,但不能直接出现在合同里,与公司签订是一份抵押销售合同。

除了高收益,“保本保息”也常作为理财产品的亮点之一,被告知投资者。

5月20日,德丰利达市场部一工作人员在接待投资者时表示:“其他公司没有保本保息,咱们公司以销售合同的方式给客户更大程度保本保收益,每月返息。”

新京报记者以投资者身份致电德丰利达询问,多位工作人员表示:“保证保本保息,但是‘保本保息’的字样不能直接出现在合同里,咱们是通过销售合同体现出‘保本保息’的。”

对于“保本保收益”的具体解释,一位德丰利达的工作人员称:“按照国家要求,‘保本保收益’不能写进合同中,所以通过实物抵押的销售方式实现。”

徐女士称:“签订的合同是销售合同,因为你不签订销售合同的话,等于集资,国家不允许。我们签订的都是销售虾青素给我们的合同,到期本息分红都一起给。”

新京报记者在一位投资者出具的销售合同上看到,甲方为投资者,乙方为德丰利达(北京)控股有限公司。合同称,双方约定由乙方按照约定单件与数量向甲方提供产品供甲方销售。合同还列出了预购数量、贷款总额、产品名称虾青素原种、供货单价等。

销售合同指出:“销售期限内,乙方向甲方拨付_元,大写_元整的市场发展经费。”如销售期限到期,甲方未能成功销售预购产品,乙方向甲方提供乙方供货单价500元保底回购甲方预购产品的服务。

“市场发展经费就是给我们的利息,回购金额就是我投资的钱数。”一位投资者告诉记者。包括该投资者在内,三位投资者均向记者表示,并未收到合同中的虾青素产品:“抵押的实物是这期理财项目投资的商品——虾青素,但没有真正给虾青素,就是签了一个所谓的‘销售合同’。”

董事长出具担保函被指“无效”

德丰利达为投资者介绍公司拥有多个板块,收益可以“互补”,董事长出具个人担保函保证客户安全性。

投资者徐女士在下定决心投资50万“试水”之前,曾多次前往德丰利达市场部考察、听讲座,最终打动徐女士的是她认为能证明德丰利达实力的“几大板块”。

在德丰利达的宣传册上写的是“一家涉及影视文化、旅游养生、矿产资源、生物工程、网络科技、国际贸易等产业为主的多元化大型实业产业集团。”“现集团下属34家子公司、10家控股公司、4家参股公司、12家分公司。”

以上说法在公开讲座、酒会上,作为“验证企业实力”也常被详细讲解给投资者。“看中了他们的八大板块,如果不是我也拉倒了。”徐女士说。

徐女士口中的“几大板块”的说法,则不时被德丰利达的工作人员介绍给投资者。

5月22日,面对五六位投资者,德丰利达市场部一工作人员介绍,无论虾青素项目盈利与否,均保证客户收益不受影响。“咱们有五大板块,每个板块都是盈利的,如果这个板块赔了或者收益达不到,其他板块补。”

5月20日,市场部工作人员陈明(化名)在接待一客户时也提到,“咱们募集资金只有5亿元,可以将固定资产抵押给客户,此前德丰利达的旅游、养老基地项目都可以抵押给客户。”陈明说。

“全部四十多家企业一起,整个都是董事长一个人负责。如果这个产业出了事情,另外一个产业还有钱,统一调配。”徐女士口中的“董事长”,指的是德丰利达集团董事长李纪丰,并表示李纪丰向投资者出具其个人担保函。

在德丰利达的投资者向记者出具的一名为“德丰利达资产管理有限公司个人担保函”中,记者看到,甲方为投资者,乙方为德丰利达企业法人李纪丰。担保函称,投资者向德丰利达集团投资虾青素项目,到期后返还本金和收益,投资全程风险及债权债务由德丰利达资产管理有限公司承担,如无法承付本金和收益,由企业法人担保承付。

新京报记者以投资者身份致电德丰利达市场部询问此事,多位工作人员也表示:“我们董事长会出具个人担保函保证客户安全性。”

“担保函就是董事长个人的担保,用德丰利达的所有资产担保。”德丰利达市场部的一名工作人员向记者介绍,“担保函是让客户追加(投资)的一个好办法,比方说告诉客户,买了50万给担保函。”

新京报记者在两位投资者出具的“德丰利达资产管理有限公司个人担保函”上看到,在落款乙方处,“李纪丰”的签名为打印字体,红色印章为“德丰利达(北京)控股有限公司”。

对此,中闻律师事务所合伙人、律师李亚认为,该担保函具有无效性,“必须本人手写签名,或者盖上个人印章,担保函才生效”。

“担保函为该公司出具,目的在于担保该公司的项目收益的偿还,实际上是使债权人和担保人为同一人。”对此,韩骁认为,该担保函不具有法律效力,其真实目的在于给予投资形式上的还款保证,实际上并不具有担保效力,没有实际担保价值。

与广发合作联名卡?广发:查无此事

公司称与广发银行合作将发放联名卡,广发银行否认。

除了担保函,近期,德丰利达向投资者介绍产品时,有一个新亮点被反复提及,那就是联名银行卡。

“今年上半年,广发银行与德丰利达在北京发放联名银行卡,开了全国首例。”5月22日,在一次面向客户的咨询时,德丰利达市场部一组长向五六位投资者表示,广发银行在与德丰利达合作前,曾对德丰利达做了全方位的评估。“但广发银行并无权力与德丰利达发放联名银行卡,需报告给央行总行,总行对德丰利达进行二次全方位审核后才允许发放,这也说明了咱们企业方方面面的实力。”

在新员工的话术培训会上,联名银行卡也被多次提及。

近日,新京报记者联系广发银行核实此事。对此,广发银行回复称:“经初步排查,我行与德丰利达(北京)控股有限公司未合作发行任何联名卡。银行亦未授权上述单位使用银行标志进行产品宣传或推介等。”

对外销售宣传汇总成一套“话术”

对外销售和解释的语句,被汇总为一套几页纸的“话术”,包含了投资者关心的大部分问题,比如“收益为什么这么高”、“怎么保证安全”等。

多数时候,德丰利达市场部的工作人员面对投资者,重复着几乎同样的解释或宣传,这些语言被汇总为一套“话术”。在几页纸的话术中,分为“电话销售主线”、“电话沟通常用语”、“共性问题回答方式汇总”三部分。

5月21日,财富中心A座五楼,德丰利达市场部,七八十名新员工挤在德丰利达市场部电话销售人员的工作区域,听着培训,给他们培训的是王伟。

长期的职业训练,让王伟的声音保持自信、洪亮和不容置疑的语调,“事物的逻辑”、“虾青素项目”、“年化收益24”、“广发银行卡”等词汇或者事物不时被提到。

“如果你聊一个问题,明明知道你跟客户无法去验证,他也无法相信你。与其你在跟他聊这个事物本身,不如说你跟他沟通一下这个事情的‘逻辑’。”在王伟看来,“逻辑”是巧妙躲开投资者疑惑的方式。

比如,德丰利达销售的是“理财产品”,但与投资者却是通过实物抵押方式签订销售合同,不少投资者表示困惑。

王伟在现场假装面对着投资者说:“咱们企业是做健康产业项目的。咱们企业拿咱们这期的这个虾青素产品,以低于市场价70%的价格,通过预售的方式过户质押给您,这样不是保证您收益最好的一种安全的方式吗?”

“逻辑他听明白了,那不就证明你的这个事情可行。”王伟要求新员工重点记住这句要点。

老员工对王伟讲到的“房子抵押”的例子并不陌生,包括这个例子的销售“话术”,德丰利达员工人手一份。包含了投资者关心的几乎大部分问题:“你收益为什么这么高”、“怎么保证安全”、“保本保收益写在合同里面吗”、“怎么把虾青素抵押给我”等。

诵读这套“话术”,也成为德丰利达市场部员工每天必须做的工作之一。

威海利达生物科技有限公司行政楼,电子器上写着“预祝威海利达生物科技有限公司年产万吨虾青素项目一期投产成功”。

威海利达生物科技有限公司行政楼,电子器上写着“预祝威海利达生物科技有限公司年产万吨虾青素项目一期投产成功”。威海实地探访:工人称虾青素产品未投产

公司公开表示虾青素项目已在去年完成建设投产,实地探访项目还未投产,还处在试验阶段。

对于虾青素项目的进度,德丰利达在讲座、例行酒会上等公开场合多次表示:“项目奠基时间为2014年7月,2015年完成建设、投产。企业在自有资金建设一年并顺利投产见到收益并核算出未来净利润的前提下,为了扩大生产进行二期项目的融资,把该项目扩大到百分百投产。”

多位德丰利达市场部工作人员也向新京报记者表示:“目前一期生产虾青素原种,已经投产。”

对此,新京报记者6月初走访了该项目所在地山东威海。6月3日新京报记者来到位于威海桥头镇工业园中韩自贸区的威海利达生物科技有限公司,公司总共有11栋楼,记者走进生产车间看到,包括提取车间、发酵车间只有零散的工人,并没有生产项目的迹象。

一位该公司食堂的经营人员表示:“他们还没有正式开工,现在上班只是玩。”

在威海利达生物科技有限公司(下简称“利达生物”)地址所在地,现场施工人员介绍,目前整个一期项目已经处在收尾阶段,但目前利达生物一期的虾青素产品没有投产,“可能是因为设备还没有弄完”。

利达生物行政楼电力部门一位男员工称,虾青素产品现在还未开始投产,现在上班状态还不是太忙,还不清楚什么投产,要等通知。

一位入职利达生物不久的女员工向新京报记者表示,利达生物现在还处在试验阶段,目前竣工的是公司的第一期工程。

新京报记者随后联系了利达生物所在的桥头镇工业园园区服务中心相关负责人。该负责人介绍,据他了解,目前利达生物的虾青素项目仅仅还处于中期试验阶段。“他们(利达生物科技有限公司)的第一代产品,虾青素生产在国内都不成功,他们这个产品已经过多年研发,现在是技术基本是成功的,他们给的承诺是要达到50个亿的产值。

上述负责人表示,威海经济开发区管理委员会领导还特意去利达生物科技的北京总公司亲自考察了。

根据记者拿到的一份德丰利达资产管理有限公司与威海经济开发区管理委员会签署的投资协议书看到,威海利达生物一期建设厂房5万平米,2017年3月底前投产,年实现产值10亿元。

【监管】

北京金融局:发现涉嫌非法集资可举报

银率网分析师李先瑞介绍,目前针对线下理财的监管,如果业务涉及民间借贷、债券、信托、消费金融等,主要由银监会负责监管;如果业务涉及股权众筹、私募基金、货币市场基金等,主要由证监会负责监管;如果业务涉及保险产品,主要由保监会负责监管;如果属于非法集资,主要由公安部门、工商部门负责处理。

李先瑞介绍,线下理财与P2P等互联网金融业务上存在诸多交叉、跨界,因此有关互联网金融监管规范和措施也适用于线下理财。“对混合、交叉性金融业务的监管,缺少清晰的监管职责划分,这导致了监管重叠和监管真空并存。”李先瑞说。

对此,北京市金融局6月29日回复新京报记者称,北京市今年三月发布了《北京市群众举报涉嫌非法集资线索奖励办法》,市民群众发现涉嫌非法集资线索,可通过拨打“12345”热线、“金融小卫士”APP、微信公众号“打击非法集资”、向bjsdfjb@163.com发送电子邮件和就近到公安机关报案等方式举报,相关部门将按照职责办理。

【律师观点】

1、是否合法?

京润律师事务所韩骁律师向新京报记者表示,根据《非法金融机构和非法金融业务活动取缔办法》第四条规定来看,德丰利达做出的还本付息、高额年化收益等极具诱惑性的条件是明显的变相非法吸收公众存款的行为。

其采取的以打电话的推销形式也并正规的推销形式。且其融资行为针对的对象具有不特定性,这种撒网式的吸收资金的方式也加剧了这种不规范性。涉嫌非法吸收存款。

2、“销售合同”是否有效?

对于德丰利达公司与投资者签订的“销售合同”,韩骁认为,该公司很明显采用“阴阳合同”的方式来获取资金,“阳合同以产品买卖合同为掩饰,阴合同则是并不合法的融资合同(通过投资公司项下的项目)。”

韩骁认为,因为公司提供的阳合同是双方“虚假意思”表示,其应当被认定为无效,而阴合同虽然为投资者与该公司的“真实意思”表示,“但由于扰乱金融市场秩序,违反法律法规规定则也应当被认定为合同无效。”

3、是否“无牌”经营?

中闻律师事务所合伙人、律师李亚认为,德丰利达公司没有相应的“金融牌照”,就公开向非特定的投资者募集资金,如果募集的资金超过100万、投资人超过150人,募集的资金流向所宣称的实体,就可能会涉嫌非法吸收公众存款。如果没有流向德丰利达公司所宣称的实体,则涉嫌集资诈骗。

全国企业信用信息公示系统显示,德丰利达(北京)控股有限公司经营范围涉及投资管理和投资咨询。对此,李亚和韩骁两位律师均表示,这只是可以开展管理活动,与金融服务无关,收发公众款项需要有金融机构许可证。

4、是否属于“自融”?

值得注意的是,2015年12月,银监会曾发布《网络借贷信息中介机构业务活动管理暂行办法(征求意见稿)》。其中规定,网络借贷信息中介机构不得利用本机构互联网平台为自身或具有关联关系的借款人融资,也就是不能“自融”。

对于线下理财平台能否“自融”,目前仍未有明确的监管规定。

B03-B09版采写/摄影 新京报经济调查组