来源:中国基金报

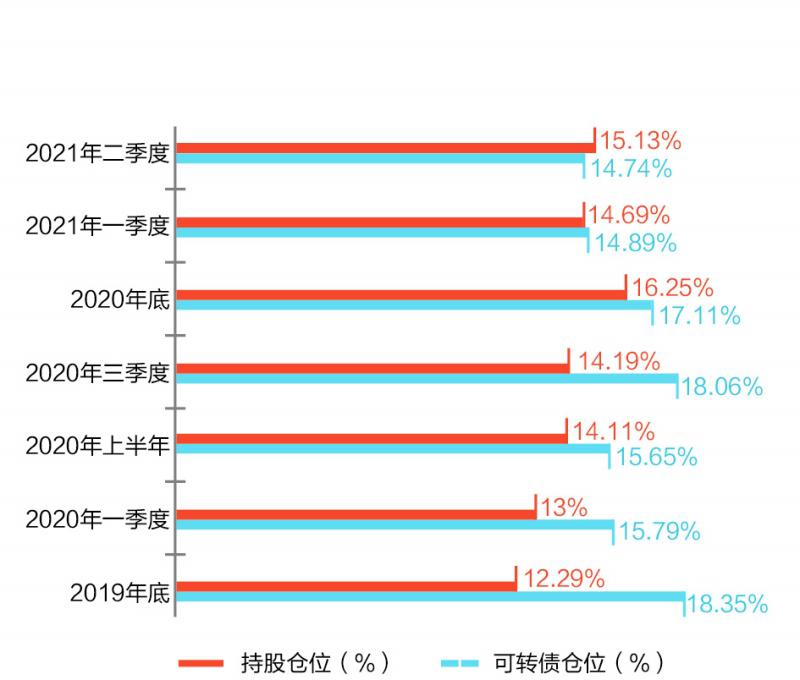

二级债基持股和可转债仓位变化情况 李树超/制表

在今年股债市场震荡中,二级债基等“固收+”品种大放异彩。不过,为保证稳健运作,二级债基适当降低了持股仓位和可转债仓位。

上半年弹性资产仓位下降

二级债基减仓避险

从基金二季报披露的数据看,上半年,二级债基投资整体较为谨慎,持股仓位和转债投资仓位出现“双降”。

数据显示,截至今年6月末,二级债基的平均持股仓位为15.13%,比去年末下降了1.12个百分点;同期,可转债的仓位也下降2.37个百分点至14.74%,这已是自去年三季度达到18.06%高点后连续三个季度减仓。

针对二级债基整体减仓弹性资产的现象,新华基金表示,对于二级债基等“固收+”基金来说,仓位灵活管理是很常见也是很重要的事情,对节点仓位数据不必过度解读。“固收+”基金减仓不代表不看好下半年权益市场,公司仍然看好A股和可转债。另外,由于产品定位不同,公司旗下的二级债基仓位变动幅度差异较大,新华增怡是定位稳健且有弹性的二级债基,致力于为投资者提供稳健收益和良好的体验,而新华双利的定位是进取型二级债基,权益暴露比例、波动率和弹性更高一些。

天弘基金表示,“固收+”产品的收益增强来源包括股票、转债等,预计下半年中小盘股票有望保持强势,但转债市场估值已有局部过热现象,需要警惕。整体看,转债市场趋势还在,但性价比不占优,应将对风险的防控放在首要位置,对新增标的的选择也要更加谨慎。

华商基金固定收益部副总经理、华商可转债基金经理张永志表示,他在基金管理中更倾向于完全按照股债各自的资产性质来操作,不会特别关注股债的联动,在配置资产时更强调品种的风险收益比。

2019年以来,二级债基持股仓位中枢从11%一路上行到16%,可转债仓位从15.68%到18%,2020年末开始回落。北京一位公募固收投资总监告诉记者,二级债基持股仓位最高到20%,仓位中枢应在10%附近。但2019年以来,随着股市和转债市场的回暖,二级债基的持股仓位中枢逼近上限。今年春节后股市下跌,二级债基开始下调弹性资产仓位,以避免净值回撤带来的损失。

投资难度增加

适当降低收益预期

去年,“固收+”产品业绩亮眼,偏债混合型基金的平均收益率达到15.19%,二级债基平均9.65%。今年股债市场震荡加上权益仓位下降,多位基金机构和人士表示,随着“固收+”底层资产行情的低迷和投资难度的增加,建议投资者适当降低收益预期。

新华基金表示,今年市场波动加大,二级债基在仓位把握上需要有一定功力。市场风格从“龙头和消费绝对占优”走向中小市值企业“百花齐放”,对产业趋势的把握更为重要。底仓品种的债券收益率持续下行,二级债基还是值得投资的品种。但与权益类基金类似,由于“消费和龙头”躺赢模式失效,“百花齐放”的新格局对于投资经理要求更高,二级债基细分风格也更加多元,业绩也是“冰火两重天”:买对了是牛市,买错了就变成了熊市。投资者可以参考基金波动率、回撤等多方面因素,结合自身风险承受能力选择适合的二级债基,适度降低预期收益。

天弘基金表示,“固收+”产品的收益增强策略有很多种,比如天弘多元收益就采取了权益仓位增强、低价成长转债策略增强、量化利率债策略增强等多个收益增强策略。虽然“固收+”产品波动幅度相对权益类基金要小,但投资者仍需秉承中长期持有目标进行投资。

上述北京公募固收投资总监也认为,在股债市场整体波动加大、缺乏趋势性机会的背景下,较高的权益或转债资产仓位可能会跌穿安全垫,造成大幅回撤。为了实现绝对回报,“固收+”基金的弹性仓位中枢整体下移,弹性资产对收益的贡献乏力,投资的难度也在增加,投资者需要适当降低收益预期。